摘自:东方证券研报——《站在新秩序的起点——化工行业2025年度投资策略》

作者:倪吉 万里扬 顾雪莺

农药出海的初衷或许并不是规避贸易壁垒,因为中国是全球最大的农药活性成分制造国,海外的农药需求绕过中国活性成分的供应几乎不可能,最多也可能是在终端制剂产品上设置一些进入壁垒,大规模对活性成分设置壁垒并不现实,这一点从2018年美国对中国的进口征收301附加税后中国农药活性成分对美出口变化不大就可以看出。所以从活性成分即原药的货物流动看,中国农药行业已经实现成功出海且整体地位难以撼动,所以在这里我们讨论的主要是农药的本地化运营出海,其中包括海外自主登记及自有当地渠道和团队的搭建。

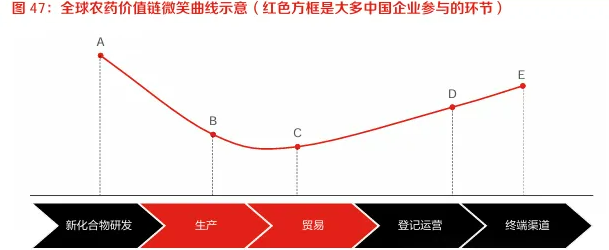

农药是典型的产业全球化行业,具有明显的全球分工,也形成了其全球价值链的微笑曲线。按照业务内容,全球农化产业链大致可以分为新化合物研发(即创制药开发)、生产、贸易、产品登记和品牌运营、终端渠道五大环节,其价值或毛利率水平也大致呈中间低两端高的格局。跨国农药巨头往往重点抓住高附加值的新化合物开发和产品登记及品牌运营两端,引领新品类的开发方向亦或是拥有全球终端自主销售能力;而以国内农药上市公司为代表的行业龙头看,中国企业大都以曲线中间的生产制造和贸易环节,尤其是原药的生产为主,扮演跨国巨头原材料供应商的角色,产品出海高度依赖跨国公司和贸易商。

然而,受益于过去几年供给侧波动带来的景气大幅提升,我国农药原药行业开启新的资本开支周期。近几年国内原药产能持续扩张,产量持续提升,且本轮资本开支大都为头部合规龙头企业,去产能难度远远高于去库存,未来洗牌的周期会更长,除非供给侧的黑天鹅事件发生,大多产品将较长时间缺少价格弹性或维持底部震荡趋势。

印度在全球原药供给侧的影响

印度在部分品类上的扩张也给全球原药供给侧带来压力。依据印度化工部年报,印度生产的主要农药品种中杀菌剂代森锰锌的吨位最大,杀虫剂中传统高毒有机磷杀虫剂品种较多且吨位较大,其他除草剂、杀菌剂等品种覆盖相对较少。但是印度近年来在农药原药品种上供给扩张较为显著,主要有高效氯氟氰菊酯、莠去津、氯菊酯、乙硫磷、2,4-D等,部分产品与国内企业也存在一定竞争关系。

所以对于农药行业,活性成分制造端的竞争在加剧,出海进行海外本地化运营,参与全球微笑曲线右侧的高附加值环节则是中国企业较少参与的蓝海。这是因为全球开展业务的复杂度极高,首先就是极高的自主登记进入壁垒,而业务层面也需要面对时刻变化的终端需求,各地区政策法规和营商环境的差异乃至汇率的波动都会对稳定经营带来不确定性的冲击。

境外自主制剂登记的壁垒和挑战

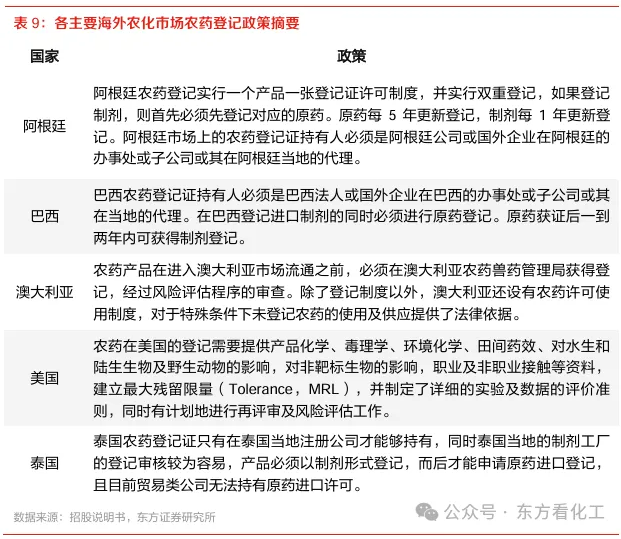

境外进行自主制剂登记的壁垒极高。首先,制剂由于成分、配方、剂型等方面的可变性,维度本身就比作为原材料的原药高得多;而且制剂由于是终端产品直接面对农户,需要紧跟病虫害的变化迎合痛点,这对企业在一线的市场感知和把握能力是很大的考验。更重要的是,叠加地区上政策环境上的差异,复杂度非线性提升。境外登记往往首先一般需要设立本地子公司运营,这就提升了海外经营的难度。而包括巴西、阿根廷、美国、印度等国家在内的主要农化市场国的登记门槛尤其之高。例如巴西农化业的监管体系是世界上最严格、最官僚、最耗时的系统之一,因为巴西农业部(MAPA)、卫生部(ANVISA)和环保部(IBAMA)要分别进行评估,而且各自设定了具体要求。在巴西申请单个登记证的成本约10-20万美元,有些原药甚至可达数十万美元。而且金额只是一方面,最大的难点是登记下证周期,由于体系复杂且效率偏低,巴西单个登记证审批周期一般在5年以上,长的也会到8年,一般国家也得在3年以上。考虑到需求的变化,必须提前布局,所以在这些主要农业国进行制剂登记往往都要面临较高的不确定性和机会成本。这对从业者尤其是传统以制造为核心优势的大多数中国企业来说无疑是非常″劝退″的壁垒。

海外自主登记,考验的是对病虫害、农户需求变化的预判,对当地政策、法律等方面掌握程度的综合性的能力。而在运营层面的难度对于中国企业也是全新的挑战,海外国别之间政治环境、营商环境、汇率、风土人情甚至语言习惯等方面的差异很大,在当地掌握和本地人做生意是一门需要时间、经验乃至金钱沉淀的学问,海外登记、公司运营、渠道推广对专业人才的需求也是复合型的,中国企业在这过程中只能通过″干中学″来积累经验,并且不断突破心理上对陌生环境的恐惧感,这其中的壁垒是很难用面上资金的投入来量化的。

从全球终端市场看,农药行业是刚性且从总量上看呈现稳步增长的存量市场,终端总盘子700亿美金,年复合增速4%至5%,从总量增速上看并非高成长性赛道;且受限于新化合物开发成本的非线性提升,也是个相对缺乏变革或强劲增长动能的行业,这其中最明显的趋势之一就是非专利药份额的持续扩大。但随着低毒高效农药比重的提升,以及病虫害和终端用户需求偏好的变化,乃至农化市场格局的变化,这一存量行业仍存在结构性的增长机会,尤其是中国企业由原材料供应商逐步在终端市场占有率提升的机会。

中国企业在全球农化市场的角色转变

中国本土企业运营出海参与全球市场终端市场竞争还具备一个底层逻辑支撑,那就是打破现有海外农化产业链的利益格局,让农化产品回归生产资料,为农民创造更多价值,这也正是这几年农化市场正在发生的变革。

在传统的海外核心农化市场,往往都是呈现跨国公司——主流分销渠道——终端用户的利益链格局。巴西、阿根廷、美国、澳大利亚、南非和东欧等这些国家和地区,跨国公司尤其是前四大巨头的市场占有率非常之高,基本在50%-70%。而相应头部的分销商也基本呈现寡头格局,这种格局的形成当然也有跨国公司的扶植的贡献。例如美国四大分销商Nutrien、Winfield、Helena和Tenkoz共占据市场80%的份额,澳大利亚四大分销商也占据市场份额的74%。

长期以来跨国公司和分销商集中度高且利益高度绑定,相对垄断的产品供应格局对终端农户其实是不友好的。一方面,跨国公司的运营成本高,过去头部公司通过专利产品获得高利润水平,尚能覆盖自身的成本。但随着创新成本提升、周期变长,新有效成分青黄不接,高运营成本的压力显现;为了维持盈利水平,必须依旧保持较高的利润率诉求,并依旧通过利益绑定的体系将成本转嫁到了终端农户头上,种植者承担了溢价。另一方面,也正是因为相对垄断的体系,终端农户也长期缺乏更多的有竞争性的产品选择,在支付溢价的同时却没有享受到产品力的提升。

而且全球农产品景气和种植收益在13年以后经历了近7年的底部震荡,产业链盈利下滑推动了利益链的重塑。需求层面,种植者寻求更具性价比和更贴合实际需求变化的解决方案;供应层面,头部跨国公司兼并重组抱团取暖以降低竞争压力,跨国公司和分销系统铁板一块的关系也在瓦解,由于产品力的下滑,跨国公司希望通过收购经销商来加强对终端的把控力以维持份额,而分销商也希望摆脱跨国公司的控制去自主选择供应商。所以,打破传统供应商和分销商″坐庄″带来的价值泡沫,也是种植者喜闻乐见的变局。正是在这一变局下,能够精准和灵活把握终端需求的非专利药农化供应商有望在全球农化存量市场中抓住结构性的市占率提升机会。

来源: 东方证券